تثير الاستحواذات العربية في بعض الشركات إثر أزمة النقد الأجنبي التي تُعاني منها المالية المصرية خلال الأشهر الماضية، الكثير من الجدل. خاصة فيما يتعلق بحجم تلك الاستثمارات وأهميتها، والضوابط الحاكمة لها.

وبحسب تحليل لحجم البيانات الصادرة عن البنك المركزي والهيئة العامة للاستثمار، فإن الاستحواذ من جانب الدول الخليجية الثلاث “الإمارات، وقطر، والسعودية” كان انتقائيًا، وفي قطاعات معينة. إذ ركز على القطاعات التي تُصدر جزءا من إنتاجها للخارج، وبالتالي يكون من بين أرباحها المحققة جزء دولاري.

ويفتح هذا الباب للتساؤل حول كيفية وإمكانية زيادة حجم الاستثمار، دون الوقوع في براثن أزمة الاستغلال من جانب بعض الكيانات الكبرى مثل الصناديق التي استثمرت بشكل كبير في مصر. فضلًا عن عدم الوقوع في أزمة تحويل أرباح الشركات الأجنبية المستثمرة للخارج. وهو الأمر الذي شكّل أزمة خلال السنوات التي أعقبت ثورة 25 يناير 2011.

يطرح “مصر 360” في ملف خاص، خريطة بصفقات الاستحواذ الخليجي في القطاعات المصرية، خاصة خلال العام الجاري، مستعرضًا حدود منافعها ومخاطرها، وكيف يمكن تحويل تلك الاستحوذات إلى استثمار يدعم قدرة الاقتصاد المصري لا أن يستغله في وقت يعاني أزمة حادة.

للاطلاع على الملف كاملًا..

يتطرق الملف إلى تعريف عروض الاستحواذ وهي المعادل اللغوي الأخف لكلمة السيطرة على المؤسسات وابتلاعها. فهي عملية تستهدف شركة بها شراء كل أو جزء من أخرى. مع التمثيل في مجلس إدارتها، والمشاركة في صناعة قرارها، أو الانفراد به.

وللاستحواذ أنواع كثيرة -كل حسب طريقة إجرائه- أو حجم الشركة المُستحوَذ عليها لتتضمن الاستحواذ الرضائي أو العدائي. أو الاستحواذ الجزئي والكلي. لكن يجمع بينها وجود عرض بالاستحواذ مُقدم وتقييم للسهم عند الحدود العادلة.

وفي الاستحواذ الرضائي تقدم الشركة الراغبة في الاستحواذ عرضا لأخرى. ويتم دراسته من قبل مجلس إدارة الأخيرة، وعرض الأمر على الجمعية العمومية. وبعدها يتم تقديم المستندات عن موقفها المالي وسعر السهم وقيام الراغب في الاستحواذ بفحص نافٍ للجهالة. وهو فحص تقوم به شركة لأخرى تريد شرائها لتنفي “جهلها” بوضعها المالي.

أما الاستحواذ العدائي فيحدث عندما لا يتم تقديم العرض لمجلس إدارة الشركة المستهدفة بالاستحواذ. بل عن طريق الشركة القابضة المالكة لها. وهو نوع يهدف في المقام الأول للسيطرة وليس الاستثمار. وفي بعض التجارب، إخراج أحد المنافسين من السوق عبر ابتلاعه.

بينما الاستحواذ الكلي، فيتعلق بشراء رأسمال الشركة المستحوذ عليها بنسبة تزيد على %50. وقد تصل إلى 100% من رأسمال الشركة المُستحوذ عليها. فيما الاستحواذ الجزئي يكون على جزء من أموال الشركة المُستحوَذ عليها بنسبة محددة من رأسمالها وغالبا ما يكون بين 10% و30%.

استحواذ أم استثمار

يستعرض الملف كذلك كيف أن صفقات الاستحواذ الخليجية تركز على القطاعات الحيوية في البلاد؛ الغذاء والسكن والصحة، متطرقًا إلى كل صفقة منها وحالتها.

وجاءت مصر في المركز الثاني بالشرق الأوسط وشمال إفريقيا في صفقات الاستحواذ خلال النصف الأول من العام الجاري 2022. وذلك بعدد صفقات 65 بقيمة 2.3 مليار دولار -بحسب تقرير لشركة “إرنست آند يونج” وهي رابع أكبر

شركة محاسبة مالية في العالم، وتقدم خدمات استشارية وضريبية.

وبحسب التقرير، قفز نشاط الصفقات ثلاثة أضعاف ما كان عليه خلال النصف ذاته من العام السابق، بقيادة مبادرات حكومية مواتية. بما في ذلك منح ترخيص خاص للمستثمرين الأجانب.

تقول “إرنست آند يونج” إن هناك 5 قطاعات كانت مستهدفة عموما في منطقة الشرق الأوسط وشمال إفريقيا بصفقات الاستحواذ والاندماج. تتضمن النقل والمنتجات الاستهالكية والاتصالات والعقارات والطاقة والمرافق. لكن

خريطة الاستحواذات الخليجية حاليًا تستهدف في المقام الأول قطاعات البنوك والخدمات الرقمية والأسمدة والنقل.

إذ استحوذت شركة أبوظبي القابضة على حصص حكومية في 5 شركات. تضمنت البنك التجاري الدولي و”فوري” وأبو قير للأسمدة ومصر لإنتاج الأسمدة “موبكو” والإسكندرية لتداول الحاويات. وذلك مقابل نحو 8.1 مليار دولار. وقبلها حصة في “فوري” بقيمة 2.34 مليون دولار.

استحواذات الإمارات

وفيما يخص البنوك، يستعرض الملف كيف بدأ مسلسل استحواذ الإمارات على البنوك المصرية منذ العام 2013، حين نفذ بنك “الإمارات دبي” استحواذه الأول على بنك “بي إن بي باريبا” الفرنسي في صفقة قدرت وقتها بـ500 مليون يورو. فيما غيّر بنك الاتحاد الوطني الإماراتي العامل في مصر علامته التجارية إلى بنك أبوظبي التجاري، في شهر أغسطس/ آب الماضي. وذلك بعد إتمام عملية اندماج بين بنك الاتحاد الوطني ومصرف الهلال وبنك أبوظبي التجاري.

ويتطرق الملف إلى آراء الخبراء التي تشير إلى أن الاهتمام الإماراتي بالدخول في صفقات استحواذ على البنوك المصرية مدفوع بالرغبة في الاستثمار في أدوات الدين الحكومي المصري، والتي تعدّ عنصر جذب لكل البنوك الخاصة والحكومية، وليس البنوك الإماراتية وحدها. خاصة وأن السندات والأذون التي تُصدرها الحكومة المصرية تكون مرتبطة بعائد مرتفع يضمن للبنك تحقيق أرباح.

وبلغت استثمارات البنوك في الأوراق المالية والسندات وأذون الخزانة نحو 3.73 تريليون جنيه، بحسب آخر إفصاح صادر عن البنك المركزي في يونيو/ حزيران الماضي.

وبلغ صافي عائد البنوك نحو 141 مليار جنيه، وصافي إيرادات النشاط نحو 171.5 مليار جنيه، وإجمالي مصروفات نحو 114.6 مليار جنيه. فيما حققت صافي أرباح قُدر بنحو 56.8 مليار جنيه وذلك حتى آخر يونيو/حزيران الماضي.

كذلك، فإن من أسباب سعي الإمارات للاستحواذ على البنوك، تيسير عمليات الإقراض والإيداع والتحويل المالي للشركات الإماراتية العاملة في مصر دون الانتظار في صف العملاء لدى البنوك المصرية.

وعلى سبيل المثال، فإن الشركة المنفذة للصفقات الإماراتية الأخيرة هي “الأهلي فاروس”. والتي امتلكت الإمارات جزءًا منها لتيسير أعمال الاستحواذ والاندماج أيضًا. لذا فإن المؤسسات المالية وليست المصارف فقط هي هدف رئيسي لأي مستثمر، لأنها تُعطيه القدرة على السيطرة والتوجيه لقراراته المالية.

ويرى نائب الرئيس التنفيذي بمركز مصر للدراسات الاقتصادية الدكتور علي الإدريسي أن القطاع المصرفي هو الأكثر ربحًا في مصر. وبالتالي سيكون هو الهدف الرئيسي لأي مستثمر أجنبي سواء كان إماراتيا أو غيره.

ويقول إن وجود الاستثمار الإماراتي في قطاع البنوك في مصر جيد حال استخدامه وفقًا للقواعد المنظمة التي وضعها البنك المركزي. والذي يُتيح للبنوك الخاصة العمل في مصر.

صندوق الاستثمارات السعودي

كذلك يستعرض الملف استحواذات صندوق الاستثمارات العامة السعودي في مصر، والذي بدأ تحركاته مع مطلع شهر يوليو/ تموز الماضي، حينما وافق مجلس النواب على اتفاقية تُمكّن الصندوق من تملّك الأصول والاستحواذ على الكيانات التجارية في مصر.

فبخلاف الوديعة التي وضعتها السعودية في مارس/آذار الماضي في البنك المركزي -البالغة 5 مليارات دولار- والتي كانت من بين أصول صندوق الاستثمارات العامة السعودية. سيكون للصندوق دور في الاستثمار في محطات سيمنز لتوليد الكهرباء. إضافة لشراء حصص من الشركة الوطنية للبترول -وفقًا لما كشف عنه رئيس صندوق مصر السيادي أيمن سليمان.

يقول “سليمان” إن الصندوق السعودي يمكن أن يستحوذ على حصص في الشركة الوطنية لإنتاج وتوزيع المواد البترولية “وطنية” التابعة لجهاز مشروعات الخدمة الوطنية التابع للقوات المسلحة. ومحطات الكهرباء الثلاث التي بنتها شركة سيمنز. وذلك كجزء من خطة أوسع للصندوق لاستثمار ما يصل إلى 10 مليارات دولار في مصر.

ويُضيف في تصريحات سابقة له أن الصندوق السيادي المصري عرض حصصًا من شركة الوطنية للبترول ومحطات سيمنز على الصندوق السعودي. مشيرًا إلى أن الصندوق السعودي يتطلع للاستثمار في قطاعات الرعاية الصحية والتعليم والزراعة والخدمات المالية في مصر.

وخلال الأشهر الأخيرة زادت وتيرة الاستثمارات السعودية في مصر. ففي إبريل/ نيسان اشترت الشركة العربية لخدمات الإنترنت والاتصالات “سولوشنز” التابعة لشركة الاتصالات السعودية STC المملوكة لصندوق الاستثمارات العامة السعودي حصة من شركة “جيزة سيستمز” تبلغ 44.7% بقيمة 145 مليون دولار.

وفي يونيو/ حزيران، اشترت عائلة الحكير السعودية 4.99% من شركة فاليو التي تنشط في مجال التقسيط والتأجير في السوق المصرية. وذلك مقابل 12.4 مليون دولار والذي رفع تقييم الشركة إلى نحو 247.4 مليون دولار.

كما وقعت الشركة المصرية لنقل الكهرباء على اتفاقية مع شركة أكواباور السعودية في يونيو أيضًا لتنفيذ محطة طاقة رياح بقدرة 1100 ميجاوات في جبل الزيت وخليج السويس باستثمارات تصل إلى 1.5 مليار دولار. فضلا عن استثمارات القطاع الخاص السعودي في مصر. وأبرزها في قطاع البنوك والتأمين. مثل بنك التمويل المصري السعودي. وبنك فيصل الإسلامي المصري. وبنك الدلتا الدولي والبنك المصري الخليجي.

وفي قطاع الفنادق والسياحة تتمثل الاستثمارات السعودية في فندق سميراميس إنتركونتننتال بالقاهرة وفندق فورسيزونز ومجموعة فنادق سيتي ستارز بالقاهرة وفنادق ومنتجعات موفنبيك. وهناك أيضًا استثمارات في القطاع الصناعي أبرزها شركة الزامل للمباني الحديدية المحدودة وشركة المصنع الوطني لمكيفات الفريون أولمبيك إلكتريك. فضلا عن شركة مصر الخليج لتصنيع الزيوت والشركة العربية لمنتجات الألبان والشركة الاستثمارية للإنتاج والتصنيع وشركة بيبسي بقشان للاستثمار”.

وفي القطاع الزراعي هناك “شركة المملكة للتنمية الزراعية وشركة التنمية الزراعية العربية وشركة الهجن المصرية وشركة الوادي لتصدير الحاصلات الزراعية”. فضلا عن مشروعات في التمويل والاستثمار منها “مجموعة النعيم للاستثمار والشركة السعودية المصرية للاستثمار والتمويل. وشركة أوريكس المالية المحدودة وشركة كولدويل بانكر الشرق الأوسط للاستثمار”.

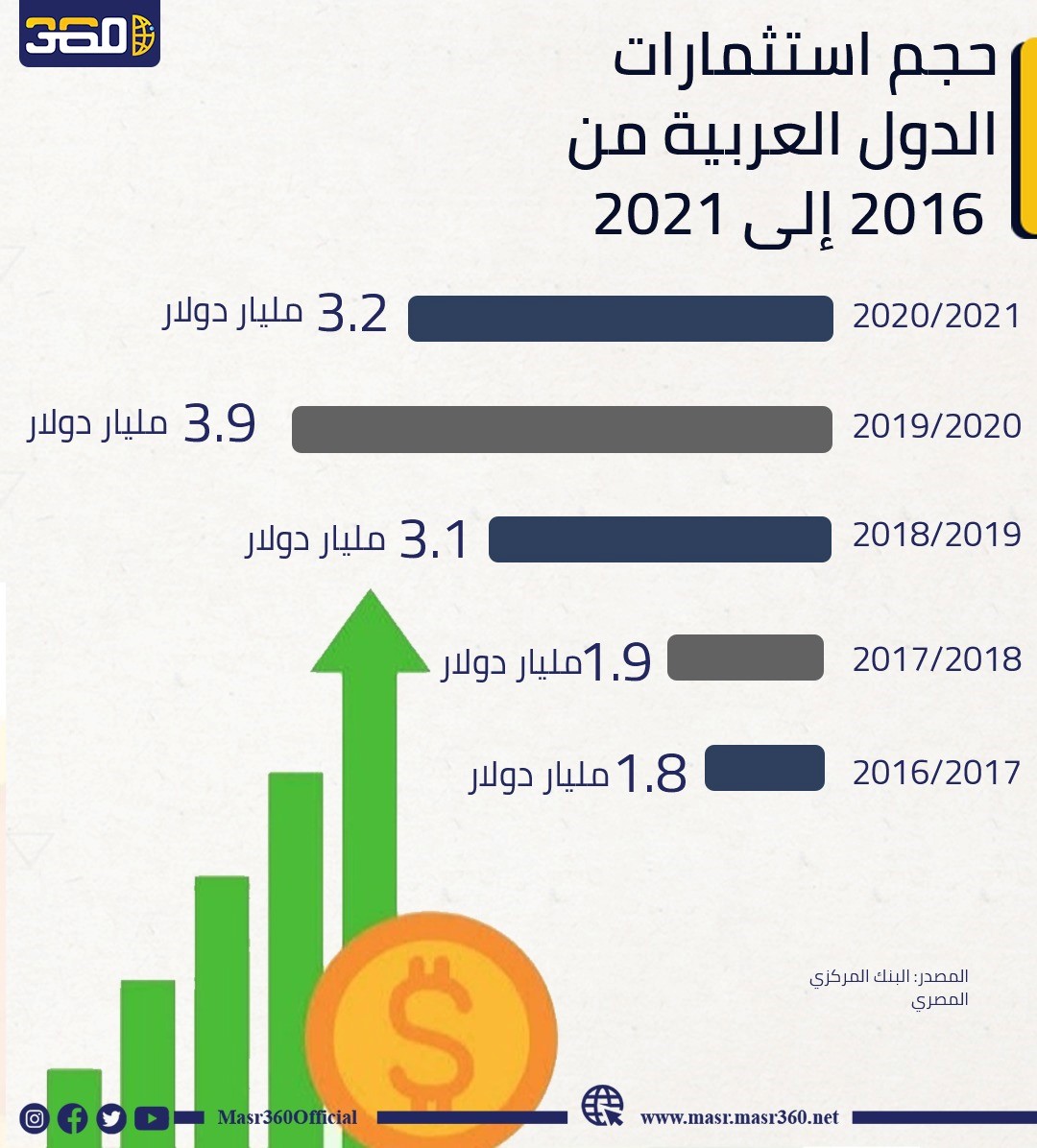

حجم الاستثمارات العربية

خلال السنوات من 2016 إلى 2021، ضخت الدول الخليجية الأربع الإمارات وقطر والسعودية والكويت 11.7 مليار دولار. هذا بخلاف الودائع الخليجية في البنك المركزي، والتي تتجاوز نسبة 40% من حجم الاحتياطي الأجنبي في مصر.

ووفقًا لمراجعات لبيانات البنك المركزي، بلغ حجم استثمارات الإمارات العربية خلال تلك الفترة نحو 6.3 مليار دولار، تلتها قطر باستثمارات حوالي 1.9 مليار دولار، ثم السعودية باستثمارات 1.8 مليار دولار، وأخيرًا الكويت 1.7 مليار دولار.

يقول الدكتور صلاح الدين فهمي، أستاذ الاقتصاد بجامعة الأزهر ورئيس وحدة الأبحاث العلمية بالمركز الدولي للاستشارات الاقتصادية، إن هذه الاستثمارات العربية يجب أن يكون لها ضوابط تحكمها. خاصة وأن هناك تراجعا في حجم الاستثمارات المباشرة في مصر خلال السنوات الأخيرة. ويُضيف أن مصر حصّلت من دول الخليج الثلاث “السعودية، والإمارات، والكويت” ودائع بقيمة حوالي 13 مليار دولار. وبالتالي فهذه الودائع تُمثل جزءا كبيرًا من الاحتياطي النقدي المصري.

يُتابع فهمي، أنه في حال سحبت هذه الدول تلك الودائع، فسوف ينخفض حجم الاحتياطي النقدي كما حدث أثناء عامي 2012، و2013 إبان الفترة التي تلت ثورة 25 يناير 2011، وتراجع الاحتياطي النقدي سيكون له تأثير على تصنيف مصر الائتماني. وبالتالي قدرتها على الاقتراض من الخارج.

وبحسب البنك المركزي المصري، بلغت قيمة الودائع الخليجية 13 مليار دولار، ووفقًا لتقرير الوضع الخارجي الصادر عن البنك المركزي. ووفقًا للبنك، فإن الودائع الخليجية البالغة 13 مليار دولار تنقسم إلى 3 مليارات دولار من قطر، و5 مليارات دولار من السعودية، ومثلها من الإمارات. وتعد تلك الودائع قصيرة الأجل، بخلاف الودائع متوسطة وطويلة الأجل بقيمة 5.3 مليار دولار للسعودية، و5.7 مليار دولار للإمارات و4 مليارات دولار للكويت.

ويلفت أستاذ الاقتصاد إلى أن تلك الودائع الخليجية تُمثل جزءا كبيرًا من الاحتياطي البالغ حاليًا نحو 33.141 مليار دولار في نهاية أغسطس الماضي، وبالتالي فالودائع تُمثل نحو 50% منها، وأهمية الاحتياطي تكمن في قدرته على توفير السلع الغذائية المستوردة من الخارج.

تسرب الأرباح للخارج

يرى فهمي، أن الاستثمارات العربية في الشركات مهمة، كونها ستسهم في حل أزمة الضغوط المالية التي تتعرض لها مصر حاليًا بسبب نقص السيولة الدولارية وتراجع صافي الأصول الأجنبية في البنوك المصرية.

وكان صافي الأصول الأجنبية عاد للتراجع في شهر أغسطس الماضي، بعد تحسن طفيف في يوليو، ليستكمل بذلك رحلة هبوط مستمرة منذ عشرة أشهر تقريبًا، ووصل خلالها حجم ما تملكه البنوك من أصول العملة الأجنبية (ودائع، أوراق مالية، وغيرها)، مخصومًا منه التزاماتها بالنقد الأجنبي، إلى سالب 19.7 مليار دولار، بحسب بيانات البنك المركزي.

ويعني تسجيله قيمًا إيجابية امتلاك البنوك فائض نقد أجنبي يفوق التزاماتها، أما صافي الأصول الأجنبية بقيمة سالبة فيعني أن التزامات البنوك بالنقد الأجنبي تفوق ما تملكه منه. وبلغ حجم التراجع في أغسطس الماضي وحده نحو 5% مقارنة بيوليو.

ويعتقد فهمي، أن استثمارات الدول الخليجية الثلاث تتركز في قطاعات معينة تخدم أهدافها المتمثلة في كسب أكبر ربح مادي، فضلا عن كونها ستكون جزءا من التصدير الذي يوفر عملة أجنبية بدلا من الجنيه.

وحول أزمة تحويل الشركات العربية أرباحها المُحققة من الشركات التي استحوذت على حصص فيها إلى الخارج، يقول أستاذ الاقتصاد، إنه من الممكن أن تُصدر مصر قوانين تحظر تحويل 50% من الأرباح للخارج، وبالتالي نُعيد استثمار تلك الأرباح مرة أخرى في عجلة الاقتصاد، ومنع تسرّب العملة الأجنبية إلى الخارج.