في الـ14 من أبريل/نيسان الجاري، تعرضت المجموعة المالية هيرميس القابضة لخسارة نحو 19.41%. ذلك بعد 30 دقيقة فقط من افتتاح جلسة التداول بالبورصة المصرية. حيث تراجع سعر سهم الشركة من 19.32 جنيه إلى 15.57 جنيه.

ذلك التراجع المفاجئ استدعى تدخلًا من هيئة الرقابة المالية، التي أوقفت التعامل على سهم هيرميس، لاستيضاح الأمور. وفي النهاية أرجعت البورصة التراجع إلى سبب سحب بنك أبوظبي الأول عرضه لشراء هيرميس.

وفقًا لبيان بنك أبوظبي الأول، فإنه عدل عن الشراء بسبب التقلبات المُستمرة للأسواق الاقتصادية العالمية. فيما ختم بيانه بأن مصر ستظل مهمة من الناحية الاستراتيجية بالنسبة للبنك واستثماراته.

وكان البنك الإماراتي قد استحوذ العام الماضي على بنك عودة مصر. ما يجعله أحد أكبر البنوك الأجنبية في مصر من حيث الأصول.

ونشأ بنك أبوظبي الأول بعد عملية دمج بين بنك الخليج وبنك أبوظبي الوطني عام 2017. ذلك بإجمالي رأس مال 11.47 مليار درهم. وتعود ملكية أكثر من 45% من أسهمها المطروحة في بورصة أبوظبي إلى الحكومة الإماراتية، منها 15% تعود مباشرة لأسرة آل نهيان الحاكمة لإمارة أبوظبي.

ولم يكن عرض البنك الإماراتي هو الأول للاستحواذ على شركة هيرميس. ففي عام 2014 عرضت مجموعة بلتون المالية المصرية المملوكة لرجل الأعمال نجيب ساويرس شراء 20% من هيرميس.

البداية: عرض شراء إجباري لأسهم هيرميس

في 9 فبراير/شباط الماضي، قدم بنك أبوظبي الأول عرضًا ماليًا إجباريًا لشراء نسبة 51% من أسهم هيرميس، وفق إفصاح قدمته الشركة للبورصة المصرية. كما أخطر البنك الإماراتي الهيئة العامة للرقابة المالية بعرضه في خطاب رسمي. وذلك وفقًا للقانون رقم 95 لسنة 1992 المنظم لهيئة سوق المال.

حدد بنك أبوظبي سعرًا تقديريًا لسهم هيرميس بنحو 19 جنيهًا. كما حددت المادة 353 من اللائحة التنفيذية لقانون سوق المال، اشتراطات تقديم عرض شراء إجباري لشراء أسهم في الشركات، أولها رغبة شخص أو مجموعة في الاستحواذ بشكل مباشر أو غير مباشر على ثُلث أو أكثر من الأسهم. وفي حالة قيام شخص أو مجموعة استثمارية مرتبطة بالاستحواذ على أكثر من ثُلث رأس المال بزيادة حصتهم بنسبة تزيد عن 5% خلال 12 شهرًا متتاليًا. أو إذا بلغت حصتهم نصف رأس المال في أي وقت. وكذلك في حالة قيام شخص أو مجموعة مُرتبطة يمتلكون نصف رأس المال، أو حقوق التصويت بزيادة حصتهم إلى ثلاثة أرباع رأس المال أو حقوق التصويت، وفقًا للمادة 353.

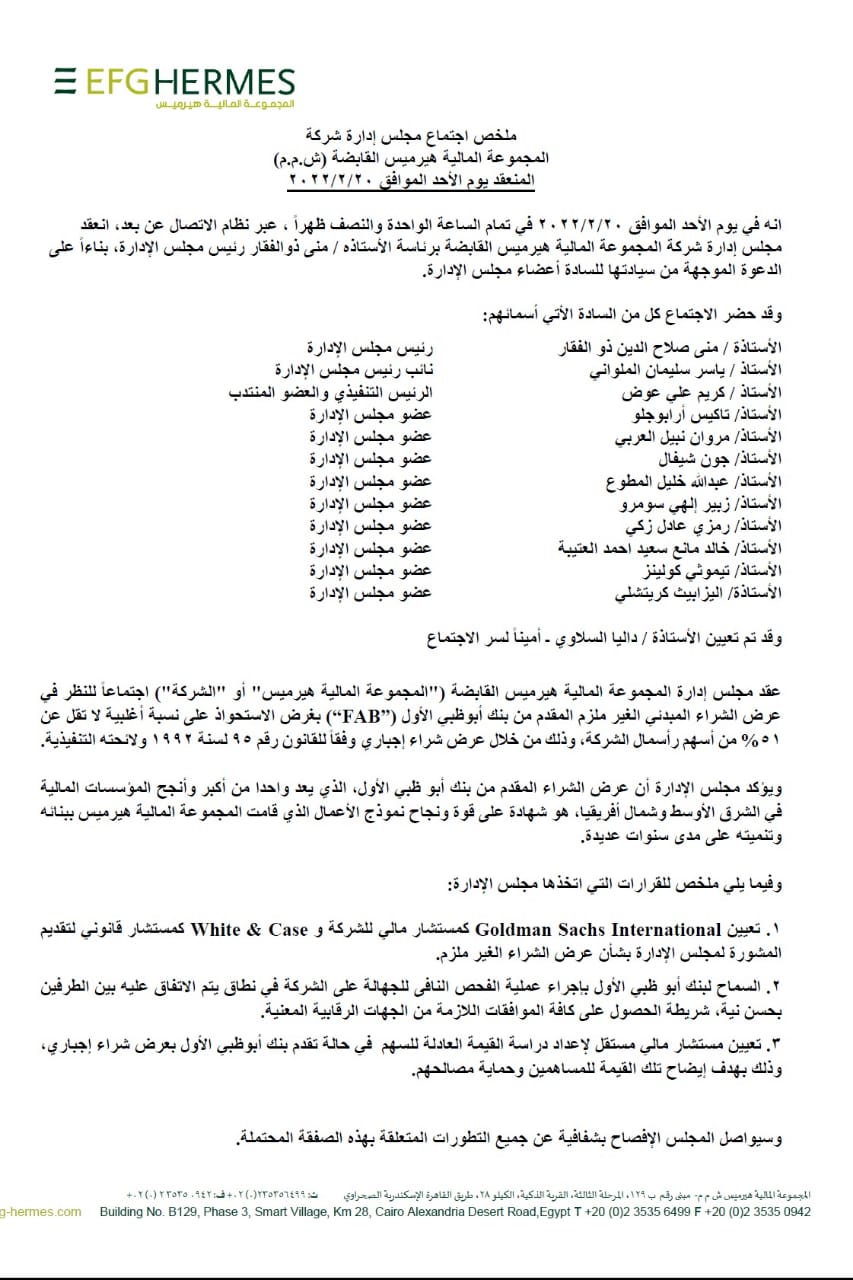

وفي اجتماع لمجلس إدارة هيرميس في 20 فبراير/شباط الماضي، وافق على تعيين بنك جولدمان ساكس الأمريكي مستشارًا ماليًأ للشركة. وكذا تعيين شركة White&case مستشارًا قانونيًا لتقديم المشورة للمجلس بشأن عرض الشراء المقدم من أبوظبي الأول.

كما وافق المجلس على السماح لبنك أبوظبي الأول بإجراء عملية يُطلق عليها “الفحص النافي للجهالة” على هيرميس. وذلك في نطاق يتم الاتفاق عليه بين الطرفين بحسن نية. ذلك شريطة الحصول على كافة الموافقات اللازمة من الجهات الرقابية المعنية.

وختم المجلس قراره بتعيين مستشار مالي مستقل لإعداد دراسة القيمة العادلة للسهم في حالة تقدم البنك بعرض شراء إجباري. وذلك بهدف إيضاح تلك القيمة للمساهمين وحماية مصالحهم.

والفحص النافي للجهالة عملية لابد أن يقوم بها المستثمرون في حالات الاندماج بين الشركات أو الإقدام على الاستحواذ على شركة أخرى. على أن يكون الفحص المالي مستنداً إلى قوائم مالية معدّة وفقًا لمعايير المحاسبة المصرية أو المعايير الدولية للتقارير المالية IFRS، بحسب قرار البنك المركزي رقم 501 لعام 2016.

الفحص المالي النافي للجهالة

يشتمل الفحص النافي للجهالة تحليل ميزانيات ثلاث سنوات سابقة من حيث هوامش الأرباح وملائمة رأس المال العامل والرافعة التشغيلية والمالية ومعدلات الدوران ونسب السيولة الحالية والنقدية والعائد على الاستثمار وغيرها من فنيات التحليل المالي ومقارنة كل هذه المؤشرات بالنسب القياسية ونسب القطاع والشركات المنافسة، وكذلك المخطط المالي لخمس سنوات قادمة من حيث تحليل التكاليف الرأسمالية والتكاليف الثابتة والمتغيرة والقروض طويلة وقصيرة الاجل ونظام الرقابة الداخلية وغير ذلك من المؤشرات المالية المتعلقة بمجال العمل.

ما هي أهمية هيرميس؟

المجموعة المالية هيرميس، واحدة من أكبر شركات الخدمات المالية المصرية. وهي تُسيطر على ثلث حجم التداول في سوق الأسهم المصرية. كما أنها تُقدم خدمات استشارية في عمليات الطروحات المالية للشركات، بما فيها المملوكة للدولة.

وتقدم المجموعة أيضًا خدمات مالية غير مصرفية. وهو أمر بالغ الأهمية في مصر، والتي يمتلك 33% فقط من البالغين فيها حسابات بنكية، بحسب إحصائيات البنك الدولي في 2019.

ومنذ تأسيسها عام 1984، انتشرت هيرميس في 13 دولة حول العالم، منها دول خليجية والولايات المتحدة الأمريكية. وهي تُغطي نحو 75 من الأسواق المالية العالمية.

ليس هذا فقط، ولكن في العام الماضي، أعلنت هيرميس عن تحولها إلى بنك شامل، وليس مجرد شركة خدمات مالية. ذلك بعد استحواذها على 51% من أسهم بنك الاستثمار العربي aiBANK.

كما جعلت هذه الصفقة شركة هيرميس، شريكة للصندوق السيادي المصري، الذي استحوذ صندوقه الفرعي للخدمات المالية على نسبة 25% من أسهم بنك الاستثمار العربي aiBANK.

وقُدر إجمالي صفقة استحواذ هيرميس والصندوق السيادي على بنك الاستثمار العربي بنحو 3.8 مليار جنيه. منها 2.55 مليار جنيه تدفعها هيرميس، و1.25 مليار جنيه يدفعها الصندوق السيادي. على أن يحتفظ بنك الاستثمار القومي بحصته البالغة 24%.

وقد تأسس صندوق الخدمات المالية المملوك للصندوق السيادي العام الماضي، برأس مال مرخص يبلغ 30 مليار جنيه، المصدر منه 500 مليون جنيه، يُسدد صندوق مصر السيادي منها 125 مليون جنيه عند تأسيسه، والباقي على ثلاث أعوام.

وساهمت البنية التحتية التي يمتلكها البنك العربي في توسيع نطاق عمل هيرميس. إذ يمتلك البنك نحو 30 فرعًا منتشرة بالبلاد. ذلك فضلًا عن استثمارات في 16 شركة، أبرزها برايم لخدمات الإدارة في مجال صناديق الاستثمار، وشركة زهراء المعادي للاستثمار والتعمير، وشركة أيادي للاستثمار والتنمية.

السعر المتدني للسهم يفرض تساؤلات عدة

يرى الدكتور رمزي الجرم، عضو الجمعية المصرية للاقتصاد والإحصاء والتشريع، أن عرض الشراء الإماراتي جاء في توقيت صعب بسبب عدم استقرار الأوضاع الأسواق المالية سواء في مصر، أو في العالم. وهو يدلل على ذلك بخسارة شركة هيرميس لنحو 20% من قيمة أسهمها المطروحة في البورصة. ذلك لأول مرة منذ 15 عامًا.

ويُضيف الجرم، لمصر 360، أن بنك أبوظبي على الناحية الأخرى عانى أيضًا من تراجع في قيمة أسهمه بنسبة 3.2%. وهو يعتقد أن العرض الإماراتي أثار بعض التساؤلات بسبب تدني السعر المقدم للشراء “19 جنيهًا للسهم”، مقارنة بقيمة الشركة الواقعية.

وكان بنك HSBC قدر سعر سهم هيرميس بنحو 27.9 جنيهًا بزيادة نحو 9 جنيهات عن السعر الذي قدمه البنك الإماراتي. كما رفض عدد من الخبراء الماليين في تصريحات لوكالة بلومبرج، الصفقة في حال لو كانوا مساهمين في هيرميس، مؤكدين أن أقل قيمة للبيع بالنسبة للسهم هي 22 جنيهًا.

وعلى هذا، وبافتراض شراء نسبة 51% من أسهم شركة هيرميس والتي تبلغ ” 496266042.21 سهمًا” فقد تصل قيمة العرض الإماراتي إلى نحو 9 مليار و429 مليون جنيهًا “بسعر 19 جنيهًا للسهم”. فيما لو تم البيع على أساس سعر السهم 27 جنيهًا، ستصل القيمة إلى 13 مليار و400 مليون جنيهًا. ويعني هذا خسارة تصل إلى 3.9 مليار جنيه.

ولم يكن هذا الرفض هو الأول من جانب هيرميس لسعر السهم. ففي 2016، وحين قدمت بلتون عرضًا لشراء 20% من الأسهم وحددت السعر بـ16 جنيهًا، رُفض العرض بدعوى أن السعر أقل من القيمة الحقيقية للشركة بنسبة 30%.

ويُكمل عضو الجمعية المصرية للاقتصاد والإحصاء والتشريع، أن العرض الإماراتي استغل انخفاض القيم السوقية لأسهم الشركات المصرية، كنتيجة مباشرة لأزمة شح السيولة بشكل مبالغ فيه.

ويُتابع، أنه ربما يكون سحب البنك للعرض يرجع إلى وجود صفقات أرخص في قطاعات أخرى بالسوق المصري من شركة هيرميس، والتي قد تجعل مسؤولو البنك يوجهون أنظارهم إليها، بدلًا من المُخاطرة بشراء هيرميس حاليًا.

عقبات أخرى هددت الصفقة

بعد 11 يومًا من تقديم العرض الإماراتي في فبراير الماضي، أصدر رئيس الهيئة العامة للرقابة المالية محمد عمران، قرارًا، يشترط فيه حصول الشركات الراغبة في الاستحواذ على موافقة مسبقة من الهيئة أو من مجلس إدارتها، بحسب الأحوال. وذلك للقيام بعمليات الفحص النافي للجهالة لأي من الشركات العاملة في الأنشطة المالية غير المصرفية، وقبل المضي قدمًا نحو الاطلاع على البيانات والمعلومات الداخلية بتك الشركات.

كما نقلت وكالة رويترز، عن مصدرين لم تُفصح عنهما، أن هناك عقبات إدارية حالت دون إتمام صفقة هيرميس، إذ لم يستطع بنك أبوظبي الأول الحصول على موافقة الهيئة العامة للرقابة المالية على قيامه بالفحص النافي للجهالة.

وفي ختام تعاملات الأسبوع الماضي، واصل سهم هيرميس تعويض جزء من خسائره، بعدما أغلق عند سعر 16.60 جنيهًا للسهم.