في نهاية أكتوبر/ تشرين الأول الماضي، أعلن البنك المركزي رفع سعر الفائدة 2% في اجتماع استثنائي للجنة السياسة النقدية لأول مرة من 5 شهور ليسجل بعد الزيادة 13.25% للإيداع، و14.25% للإقراض. وهو القرار الذي تضمن أيضًا تحرير سعر الصرف، بأن تخضع قيمة الجنيه مقابل العملات الأجنبية الأخرى لقوى العرض والطلب.

وفي اليوم نفسه، أعلنت 3 بنوك هي: الأهلي ومصر والقاهرة طرح شهادات جديدة ذات آجال 3 سنوات مرتفعة العائد تصل إلى 17.25% سنويا بداية من 27 أكتوبر/ تشرين الأول. وتأتي تلك الشهادات في محاولة للبنك المركزي لتعويض المُدخرين بالعملة الجنيه عن تعويض خسائرهم جراء فقدان الجنيه نحو 25% من قيمته حتى الآن.

اقرأ أيضًا: هل يزيد تحرير سعر الصرف تنافسية التصدير المصري؟

وما سبق هو سيناريو مكرر لما أقره المركزي في مارس/ آذار الماضي، بعد قرار رفع الفائدة وخفض قيمة الجنيه. حيث طرحت بنوك الأهلي ومصر شهادات استثمار بعائد سنوي يبلغ 18%. وهي الشهادات التي وصل حجم بيعها إلى نحو 755 مليار جنيه لدى البنكين. إذ بلغت حصيلة شهادة الـ18% مبلغ 515 مليار جنيه لدى البنك الأهلي المصري و240 مليار جنيه لدى بنك مصر منذ صدورها في 21 مارس حتى نهاية عمل يوم 30 مايو الماضي.

كما حددت البنوك الثلاثة (الأهلي ومصر والقاهرة)، أن المستفيدين من الشهادات الجديدة مرتفعة العائد هم أصحاب الإصدارات الجديدة وليس القائمة بالفعل، للشهادات أجل 3 سنوات، والتي لن يتم تعديل الفائدة عليها حتى انتهاء آجالها.

وأتاحت هذه البنوك للعملاء إمكانية كسر شهاداتهم القائمة لشراء الجديدة. على أن يتحمل العميل تكلفة مالية على كسر أي شهادة قبل انتهاء آجالها. وهذه الحالة قد لا تكون مجدية لبعض العملاء بسبب تكلفة إلغاء الشهادة القائمة.

هذه الشهادات ستكون بالكاد كافية لتعويض المدخرين المصريين عن خسائرهم جراء فقدان الجنيه نحو 25% من قيمته، بعدما انخفض سعره أمام الدولار من 19.7 جنيه إلى 24.25 جنيه حتى الآن، خاصة مع ارتفاع معدلات التضخم إلى نحو 15% نهاية سبتمبر/ أيلول الماضي. أي أنها أكبر من قيمة الإيداع والإقراض، وأقل بنحو طفيف من عائد شهادات الإيداع الحكومية. وذلك دون خصم نسبة خسارة الجنيه التي سجلت أكثر من 25% أمام الدولار بعد تحرير سعر صرفه.

من خسر من المودعين؟

أول الخاسرين هم المودعون بالجنيه، إذ تبلغ قيمة الودائع والمدخرات غير الحكومية بالجنيه الموجودة في خزائن البنوك المصرية. وهي “الودائع المغلقة” التي يصعب السحب منها، حوالي 5.1 تريليون جنيه، منها 4.21 تريليون جنيه للقطاع العائلي من المصريين العاديين، بخلاف 726.3 مليار جنيه ودائع للقطاع الخاص، و96.12 مليار جنيه لقطاع الأعمال العام، بحسب بيانات التقرير الشهري الأخير الصادر عن البنك المركزي.

في حين يصل حجم الودائع الجارية بالبنوك المصرية، والتي يسهل السحب منها حوالي 774.42 مليار جنيه. كما يبلغ حجم النقد المتداول خارج الجهاز المصرفي حوالي 800.9 مليار جنيه، بحسب بيانات البنك المركزي.

ببساطة، وبعد تراجع الجنيه أمام الدولار بأكثر من 25% من قيمته، فإن قيمة تلك الأموال المودعة بالجنيه سواء كانت نقد متداول أو ودائع مغلقة أو جارية خسرت تلك النسبة تقريبًا.

والسؤال هل تكفي شهادات البنوك الحكومية الثلاثة لتعويض المواطنين عن خسارتهم أم أن هناك طرقًا أخرى تمكَّنهم من تعويضها؟

ودائع القطاع العائلي

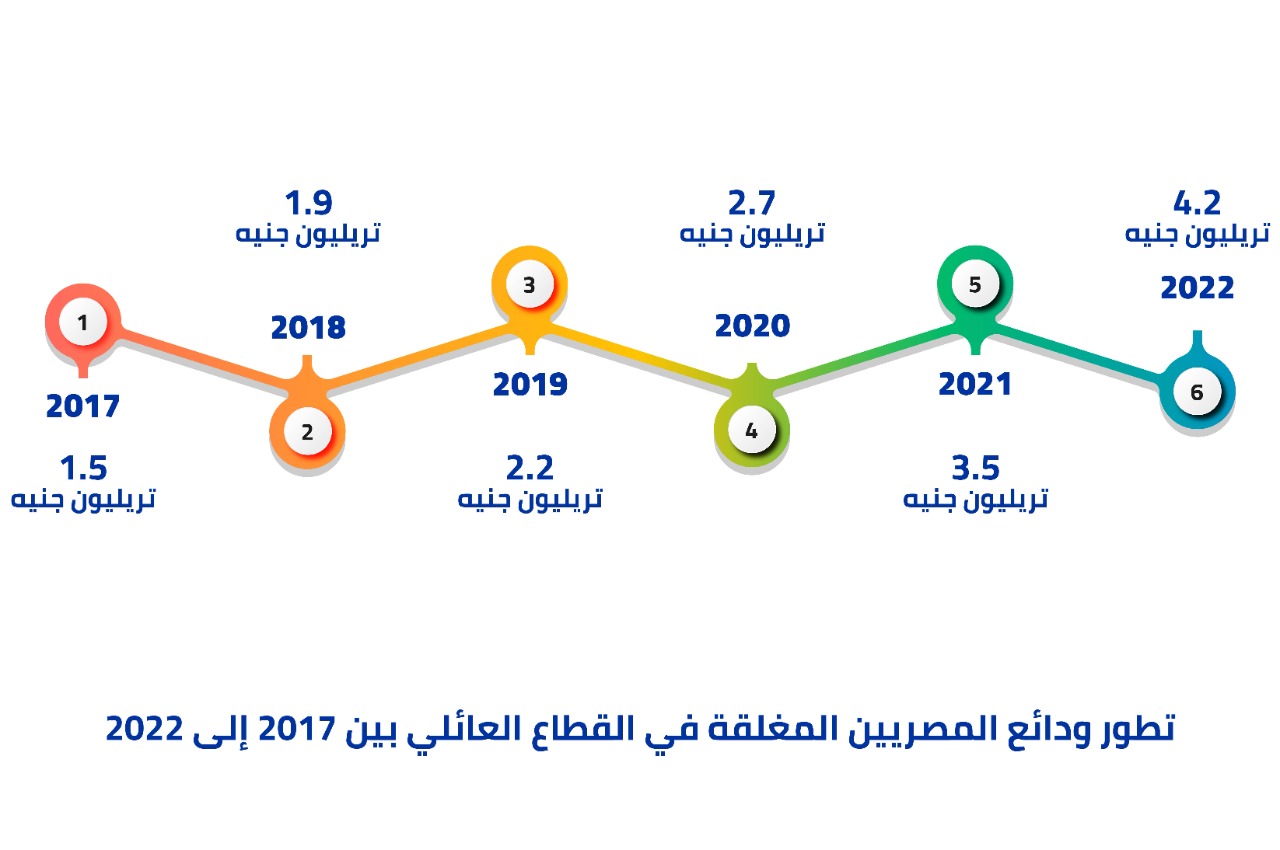

رغم خسائر المصريين جراء الإيداع بالجنيه خلال السنوات الماضية والتخفيض المستمر في قيمته؛ إلا أنه ومنذ يونيو/ حزيران 2017 زادت ودائع القطاع العائلي من “الودائع المغلقة” بحوالي 2.7 تريليون جنيهًا، وحتى يونيو/ حزيران 2022، وفقًا لبيانات البنك المركزي.

وكانت الودائع المغلقة للقطاع العائلي تبلغ في يونيو/ حزيران 2017 حوالي 1.4 تريليون جنيه، ارتفعت إلى 4.2 تريليون جنيه في يونيو/ حزيران 2022. ذلك بفعل الإقبال على تسييل الأصول وإيداعها في البنوك للاستفادة من الزيادة المتكررة في عوائد الإيداع والإقراض سواء على الودائع أو الشهادات بالأجل.

من ربح من المودعين؟

أصحاب الودائع الدولارية في البنوك المحلية هم أول الرابحين من تحرير سعر الصرف وانخفاض قيمة الجنيه. إذ يستفيد هؤلاء من زيادة ودائعهم بالنسبة نفسها التي خسرها المودعون بالجنيه، إضافة إلى فائدتها التي تقترب من 3%، ذلك حال رغبوا في تحويلها من دولار إلى جنيه.

وتبلغ حجم الودائع بالعملة الأجنبية في البنوك المحلية حوالي 895.7 مليار جنيه (ما يُعادل 36.9 مليار دولار). بينما نصيب ودائع القطاع العائلي منها 537.7 مليار جنيه (تُعادل 22.2 مليار دولار)، ونصيب القطاع الخاص منها نحو 283.6 مليار جنيهًا (يُعادل 11.7 مليار دولار)، و49.9 مليار جنيه (تعادل 2.1 مليار دولار) لقطاع الأعمال العام، بحسب بيانات البنك المركزي المصري.

تُوضح البيانات أن نسبة المودّعين بالدولار في القطاع العائلي ارتفع بنسبة 13% بين يونيو/ حزيران 2017، ويوليو/ تموز 2022.

المستثمرون في العقارات

كل من لديه التزامات ثابتة في شكل أقساط تمويلية أو دفعات سداد لعقارات أو أراض استثمر فيها، ستُحقق خطوة التعويم له هامش ربحية كبير عند معادلة دفعاته بالجنيه، ومن ثم ستنخفض قيمة التزاماته المتبقية للسداد.

لذلك، يمكن تصنيف مستثمري العقارات بالتقسيط؛ سواء من المصريين العاملين بالخارج أو الأجانب من الرابحين. خاصة وأن هؤلاء يستطيعون دفع أقساطهم بالقيمة الجديدة التي تضمن لهم طبقًا لأسعار الجنيه حاليًا، توفير ما نسبته 25% من قيمة العقار.

كانت الحكومة طرحت أمام المصريين العاملين في الخارج إمكانية التعاقد على شراء وحدات سكنية في مشروع “بيت الوطن” في عدد من المدن الحديدة، أبرزها القاهرة الحديدة والشيخ زايد ودمياط الجديدة. حيث يتم طرح حوالي 17 ألف قطعة أرض بمناطق متميزة داخل المدن، وحوالي 7 آلاف وحدة سكنية في بعض المشروعات السكنية المملوكة لوزارة الإسكان.

اقرأ أيضًا: تحرير سعر الصرف.. صناديق الخليج تقتنص فرصة تراجع الجنيه ومصر تخسر أصولها ودولاراتها

مستثمرو الذهب

المستثمرون في الذهب أيضًا من الرابحين من تحرير سعر صرف الجنيه. إذ ارتفع سعر جرام الذهب عيار 21 منذ انخفاض قيمة الجنيه بنحو 130 جنيهًا، وزاد سعره من 1100 جنيه إلى 1230 جنيه. كما زاد سعر جرام الذهب عيار 24 بقيمة 140 جنيهًا، وارتفع من 1266 جنيهًا إلى 1406 جنيهات.

كذلك زاد سعر جرام الذهب عيار 18 بنحو 110 جنيهات، حيث كان 950 جنيهًا ثم ارتفع إلى 1060 جنيهًا. فيما زاد سعر الجنيه الذهب بقيمة 1000 جنيهًا، حيث كان سعره 8900، وزاد إلى 9840 جنيهًا.

وذكر تقرير سابق صادر عن المجلس العالمي للذهب أن استهلاك المصريين من الذهب في الأشهر التسعة الأولى من عام 2021 بلغ حوالي 22.9 طن، مقابل 15.2 طن خلال الفترة نفسها من 2020.

في الختام، كان المودَّعون بالجنيه هم الأكثر تعرضًا للخسارة، مقارنة بالمودَّعين بالعملة الأجنبية أو المستثمرين في العقارات أو الذهب الذين ربحوا بنفس نسبة خسارة المودَّعين بالجنيه.