تعثرت صفقة بيع بنك المصرف المتحد، والذي كان مقررًا أن يستحوذ عليه صندوق الاستثمارات العامة السعودي -صندوق المملكة السيادي- وتنتهي تلك الصفقة خلال شهر فبراير/ شباط الحالي، بعدما تعطلّ إتمامها خلال شهر يناير/ كانون الثاني الماضي.

كان الصندوق السيادي السعودي، أبدى اهتمامه بصفقة المصرف المتحد، التي ستكلفه نحو 600 مليون دولار، خلال شهر مايو/ أيار الماضي. وفي أغسطس/ آب الماضي، نقلت تقارير بأن الصفقة ستتم أوائل العام الجاري 2023. لكن ذلك لم يحدث حتى الآن.

وكانت خطوة بيع المصرف المتحد متوقعة منذ فترة بعيدة. إذ ذكر البنك المركزي المصري في 2017، أنه يُخطط لبيع المصرف المتحد لمستثمر استراتيجي. كما عُينت المجموعة المالية هيرميس ومؤسسة إيفركور العالمية للقيام بدور المستشار المالي في البيع المزمع، قبل أن تُجمد تلك الخطط قبيل جائحة كوفيد.

وانتهى صندوق الاستثمارات العامة السعودي، وكذلك صندوق أبوظبي السيادي المملوك لدولة الإمارات من إجراء الفحص النافي للجهالة للقوائم المالية للمصرف المتحد منتصف العام الماضي، بعد موافقة البنك المركزي.

وعين صندوق الاستثمارات العامة السعودي المجموعة المالية هيرميس مستشارًا ماليًا وشركة “أكين جامب” الأمريكية للمحاماة مستشارًا قانونيًا له في صفقة الاستحواذ، بينما عين المصرف المتحد سي آي كابيتال مستشارًا ماليًا له.

وتأتي الصفقة كجزء من الاستثمارات السعودية المُخططة في مصر. إذ استحوذ صندوق الاستثمارات العامة في وقت سابق من العام الماضي على حصص في أربع شركات مدرجة بالبورصة المصرية من خلال شركته الاستثمارية في مصر.

اقرأ أيضًا: المصرف المتحد.. لماذا تريد الحكومة بيع بنك يحقق أرباحا مليارية؟

وتعهد الصندوق السيادي السعودي بضخ استثمارات في مصر بقيمة 10 مليار دولار، كجزء من الجهود السعودية لدعم موقف مصر الخارجي، الذي تأثر بسبب ارتفاع أسعار السلع الأساسية، وكذلك التدفقات الخارجة وضعف الجنيه.

والمصرف المتحد، مملوك للبنك المركزي بنسبة 99.9%، وهو البنك الذي تم إنشاؤه منذ عام 2006، في صفقة تمت بعد اندماج ثلاثة بنوك في بنك واحد، وهي: “المصرف المصري المتحد، وبنك النيل، والمصرف الإسلامي للاستثمار والتنمية”.

وبحسب بيان صادر عن البنك المركزي حينها، فإن خطوة دمج البنوك الثلاثة بدلًا من تصفيتها، جاءت بعدما رفضت بعض البنوك إتمام أي عملية استحواذ على أي من البنوك الثلاثة.

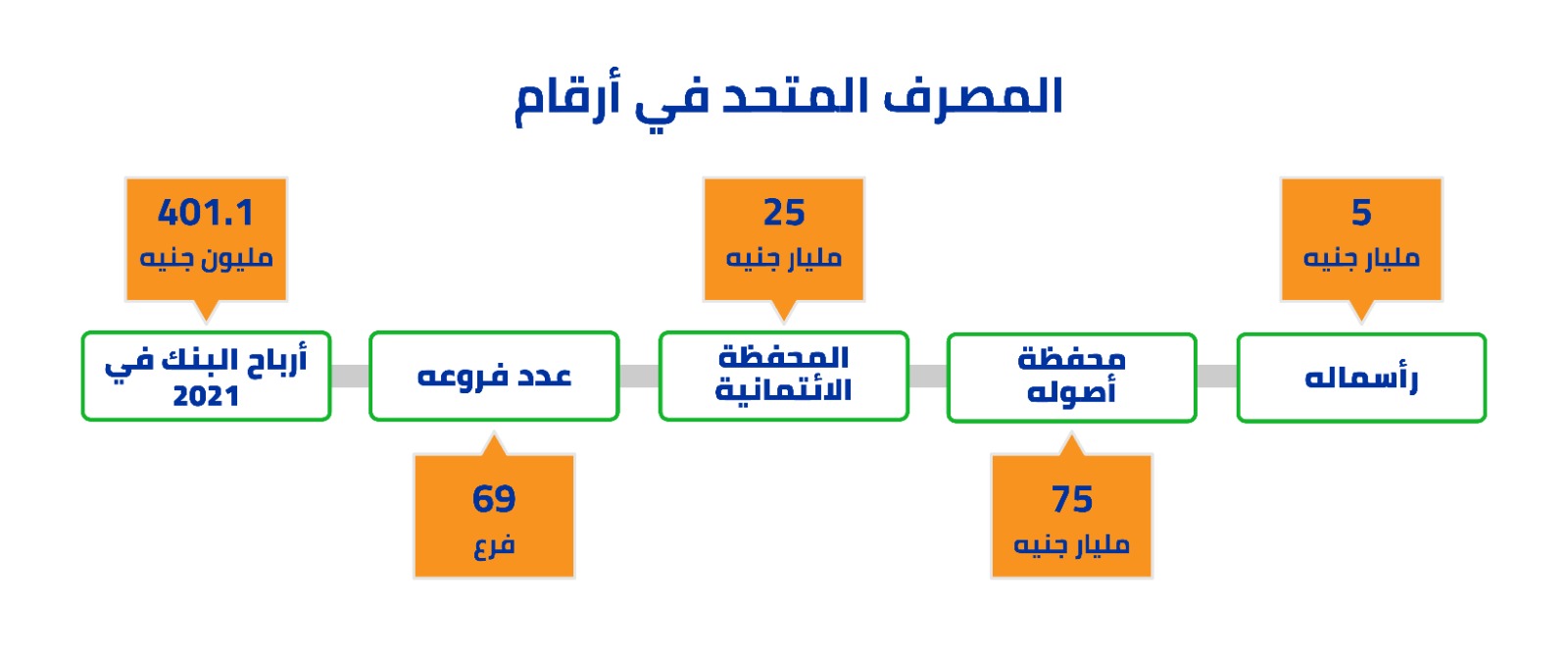

ويمتلك المصرف المتحد، محفظة أصول تتجاوز 75 مليار جنيه. فيما تبلغ المحفظة الائتمانية 25 مليار جنيه، والودائع تتجاوز 50 مليار، وتتعدى حقوق الملكية 10 مليارات جنيه. بينما بلغ عدد فروعه 69 فرعًا. في حين تبلغ نسبة كفاية رأس المال نحو 24% وهي نسبة ملاءة مالية مرتفعة جدًا. ونمت أرباح البنك بنحو 20% خلال 2022، بعد أن تجاوزت خلال 5 سنوات ماضية مليار جنيه سنويًا.

وبلغت أرباح المصرف المتحد خلال عام 2021، قبل خصم الضرائب نحو 1.5 مليار جنيه، مقارنة بـ1.6 مليار جنيه عام 2020. فيما تراجع حجم الأرباح بعد خصم الضرائب خلال عام 2021 إلى قرابة 401.1 مليون جنيه مقارنة بـ1.3 مليار جنيه عام 2020.

وبحسب أرقام مجمعة من بيانات للبنك، سجل صافي أرباح المصرف المتحد خلال آخر 5 سنوات 5.5 مليار جنيه ليصعد من 430 مليون جنيه في 2017، إلى 1.05 مليار جنيه في 2018، ثم إلى 1.7 مليار جنيه في 2019، وتراجع إلى 1.3 مليار جنيه في 2020، وسجل 1.14 مليار جنيه في 2021.

خلاف حول التقييم

يقول الدكتور رمزي الجرم الخبير المصرفي، لـ “مصر 360″، إنه على الرغم من إنهاء الفحص النافي للجهالة منذ أكثر من 8 شهور، توقفت المباحثات التي كانت قد تمت في وقت سابق في الأيام القليلة الماضية بين الصندوق السيادي السعودي والبنك المركزي المصري.

يُرجع الجرم ذلك إلى الخلاف حول عملية تقييم الصفقة. حيث يصرّ المُشتري على أن يكون تقييم الصفقة بالجنيه المصري، وتتم معادلة القيمة إلى ما يعادله بالدولار الأمريكي عند نقل الملكية. فيما يرغب المركزي المصري في أن يتم تقييم الصفقة من الأساس بالدولار الأمريكي دون توسيط الجنيه المصري.

اقرأ أيضًا: 19 منها تحقق 21 مليار جنيه.. قراءة في أرباح آخر الشركات المطروحة بالبورصة

ولفت إلى أن تعثر الصفقة يأتي على خلفية حالة عدم الاستقرار في سوق الصرف الأجنبي، وسعي المُستثمرين نحو كسب المزيد من الوقت، اعتقادًا منهم بأن الجنيه المصري في سبيله للانخفاض خلال الفترة القليلة القادمة، وبما سيكون في صالحهم من خلال سداد المقابل بالدولار الأمريكي، بعد تقييم الصفقة بالجنيه المصري.

وأشار الخبير المصرفي إلى أنه إذا ما أصر المركزي المصري على أن يكون تقييم الصفقة بالدولار الأمريكي، فإن ذلك يعني تسارع الكثير من المُستثمرين لاقتناص الفرصة، بعد تبديد آمالهم في تقييم الصفقة بالعملة المحلية، فضلًا عن جاذبية الاستثمار في القطاع المصرفي المصري.

دخول صناديق إماراتية وقطرية

يقول “الجرم” إنه على إثر ذلك، أعاد البنك المركزي المصري مُخاطبة مستثمرين آخرين، ومنها صندوق أبوظبي السيادي الإماراتي للدخول في الصفقة، والصندوق السيادي القطري أيضًا. وذلك بسبب الحاجة الشديدة للحكومة لموارد جديدة من النقد الأجنبي لسد الفجوة الحالية.

وأوضح أن صندوق الاستثمارات العامة السعودي، يسعى للفوز بتلك الصفقة، على خلفية استعداده في وقت سابق لضخ استثمارات في السوق المصري، بما يعادل 10 مليار دولار، في ظل وجود العديد من الصفقات الأخرى التي سيتم الانتهاء من طرحها على مستثمر استراتيجي خلال الفترة الحالية. ومن بينها بنك القاهرة، والبنك العربي الإفريقي، والتي تسعى فيها بعض الصناديق الخليجية للاستحواذ على تلك الصفقات.