يمثل انهيار بنك “سيليكون فالي” بداية لانفراط عقد البنوك المتخصصة في الولايات المتحدة الأمريكية، التي تحاول حاليًا تجنب فشل سيناريوهين خطيرين؛ أولهما احتمالية فشل البنوك الأخرى، التي لها ملفات شخصية مماثلة، حال فقد العملاء الثقة في أن لديها سيولة كافية لتمويل ودائعهم، والثاني انهيار شركات التكنولوجيا، إذا لم تستطع تقديم كشوف المرتبات أو لم تتمكن من تمويل عملياتها.

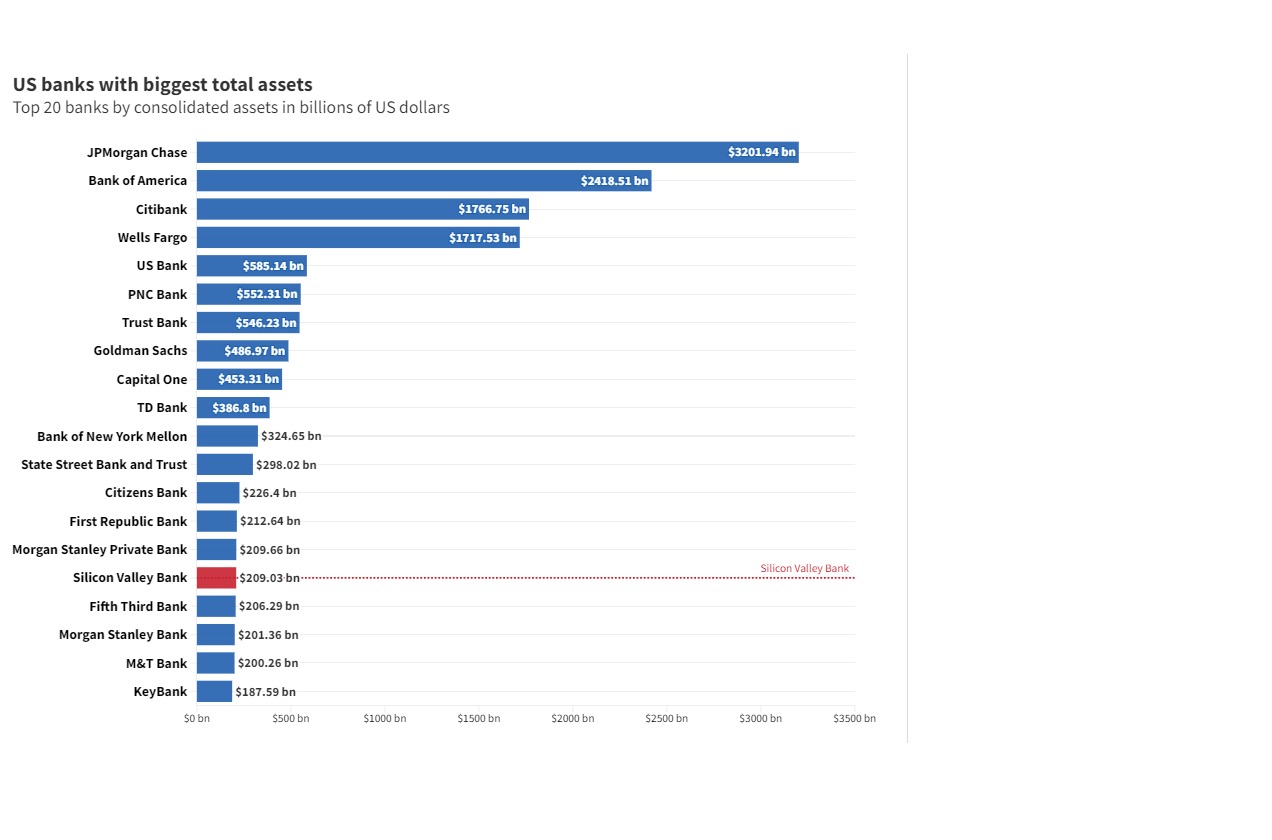

يحتل “سيليكون فالي” المرتبة السادسة عشر بين أكبر البنوك الأمريكية، وبلغ إجمالي أصوله حوالي 209 مليارات دولار. وقد بلغ إجمالي الودائع به حوالي 175.4 مليار دولار.

وانهار البنك، وهو مقرض للشركات الناشئة ورأس المال المُغامر، بعد أن باع حوالي 22 مليار دولار من السندات طويلة الأجل، والتي انخفضت أسعارها وسط تشديد نقدي من قبل الاحتياطي الفيدرالي. وبدلًا من أن يكون البنك قادرًا على جمع الأموال التي احتاجتها من بيع السندات لتغطية عمليات السحب، تكبدت خسارة قدرها 1.8 مليار دولار، ثم حاول سد الفجوة عن طريق زيادة رأس المال، ليواجه في النهاية انهيارًا عنيفًا دفع المنظمين الأمريكيين إلى الاستيلاء على الأصول.

مشكلة “سيليكون فالي” تنطبق على غالبية البنوك المتوسطة والصغيرة في أمريكا، التي اضطرت لبيع سندات الخزانة بخسارة؛ لجمع السيولة اللازمة لتغطية عمليات سحب الودائع. ووفقًا للمؤسسة الفيدرالية للتأمين على الودائع، يبلغ إجمالي الخسائر البنكية “غير المحققة” 620 مليار دولار.

وضعت وكالة “موديز” تصنيفات ستة بنوك أمريكية أخرى قيد المراجعة، الذي قد ينتهي إلى خفض تصنيفها الائتماني، وهي: First Republic Bank وZions Bancorporation وWestern Alliance Bancorp وComerica Inc وUMB Financial Corp وIntrust Financial Corporation.

بموجب قانون الولايات المتحدة، يتم تأمين أول 250 ألف دولار من ودائع العملاء من قبل شركة تأمين الودائع الفيدرالية، وهو رقم هزيل في ظل وجد ودائع بالملايين، ووجود تقديرات بأن 85% من إجمالي الودائع لدى البنك غير مؤمن عليها.

عدوى البنوك تنتقل

ليس أمام الاحتياطي الفيدرالي مساحة مناورات كبيرة سوى محاولة إنقاذ “سيليكون فالي” بعدما بدأت العدوى تنتشر. إذ أغلق بنك “سيجنتشر” في نيويورك أبوابه. وهو مؤسسة مصرفية لعبت دورًا بالإقراض العقاري، قبل أن تنجر لودائع العملات المشفرة، وسط مخاوف على النظام المالي بأكمله.

وقالت حاكمة نيويورك كاثي هوشول، في بيان: “العديد من المودعين في هذه البنوك هم شركات صغيرة بما في ذلك أولئك الذين يقودون اقتصاد الابتكار ونجاحهم هو المفتاح لاقتصاد نيويورك القوي”.

“سجنتشر”، الذي تقل أصوله عن 100 مليار دولار، أسسه سكوت شاي وجوزيف ديباولو وجون تامبرلين عام 1999 بدعم من بنك هبوعليم، أكبر مقرض في إسرائيل على صفحة السيرة الذاتية الشخصية، وشاي لديه العديد من الكتب المؤلفة حول القضايا العميقة التي تواجه المجتمع اليهودي.

انتقلت العدوى لبنك “سيلفر جيت” المتخصص أيضًا في خدمة شركات التشفير، ويملك ما يزيد قليلًا عن 11 مليار دولار من الأصول، بعدما قرر تصفية أعماله بشكل طوعي وسداد جميع الودائع بالكامل، ودون أن يذكر كيف تخطط لحل المطالبات ضد أعمالها.

صراع على وحدة “سيليكون فالي” البريطانية

مع سقوط سيليكون فالي، كانت مجموعة رويال، وهي شركة استثمارية مدعومة من أبو ظبي، تجري نقاشات للاستحواذ على أعمال “سيليكون فالي” في المملكة المتحدة، يتزعمها الشيخ طحنون بن زايد آل نهيان، مستشار الأمن القومي ورئيس مجلس إدارة مجموعة رويال.

الشيخ طحنون رئيسًا لصندوق الثروة البالغ 790 مليار دولار في الإمارة، جهاز أبوظبي للاستثمار. ما جعل ملفه الشخصي الأقوى بين أفراد العائلة المالكة في أبو ظبي، حال إتمام الصفقة ستكون لأبو ظبي تأثير كبير على المعاملات الدولية وإعادة للأذهان، عندما تدخلت دول الخليج للحصول على ممتلكات في دائنين في “سيتي جروب”.

مع تقديم أبو ظبي عرضها كانت البنوك البريطانية هي الأخرى تخشى ذلك التأثير لتعلن عن دخول حلبة المنافسة بينها “بنك أوف لندن جروب ليمتد” الذي قدم عرضًا رسميًا إلى وزارة الخزانة وبنك إنجلترا ومجلس إدارة سيليكون فالي.

لكن الحكومة البريطانية فضلت استحوذ بنك (إتش.إس.بي.سي)، أكبر بنوك أوروبا، على وحدة بنك سيليكون فالي ببريطانيا ما يضمن حماية ودائع العملاء ومواصلة العمل المصرفي كالمعتاد، دون دعم من دافعي الضرائب.

اقرأ أيضًا: “إمبراطورية النهم”.. الإمارات تلتهم مواني إفريقيا

كانت صفقة الاستحواذ على فرع سيليكون فالي في بريطانيا هي الأقل قيمة في التاريخ. إذ تمت بـ “1.2 دولار” فالفرع تستحق عليه قروض تبلغ حوالي 5.5 مليار جنيه إسترليني، بينما ودائعه بحوالي 6.7 مليار جنيه إسترليني.

إيبيك أوزكاردسكايا، كبير المحللين في “سويس كوت بنك”، ستحتل أزمة البنوك عناوين الأخبار. حيث ستكون الحلول والعدوى المحتملة خارج القطاع المصرفي وخارج حدود الولايات المتحدة على قائمة الأسبوع.

“من المحتمل أن يتداخل هذا الأخير مع توقعات رفع سعر الفائدة الفيدرالية.. قد يرغب بنك الاحتياطي الفيدرالي في التفكير مرتين قبل التدخل في الغاز هذا الشهر، لذلك من المحتمل جدًا أن ينسى بنك الاحتياطي الفيدرالي ببساطة ارتفاعًا بمقدار 50 نقطة أساس هذا الشهر، أو قد لا يقوم برفعها على الإطلاق”.

قالت أوزكاردسكايا إن بنك الاحتياطي الفيدرالي لا يمكنه تجاهل القضايا الناجمة عن الزيادات الحادة في أسعار الفائدة في القطاع المصرفي ولا يمكنه تحمل إشعال أزمة مالية لإعادة التضخم إلى المعدل المستهدف البالغ 2%.

أسهم البنوك تتراجع

تدور المخاوف، حاليًا، من إمكانية حدوث أزمة عالمية، فأسهم البنوك بآسيا تراجعت بعنف لتدفع معها البورصات للتراجع. وكان المؤشر الفرعي للمصارف اليابانية في صدارة المتراجعين بنسبة 6.7% ليبلغ أدنى مستوياته منذ ديسمبر/ كانون الثاني. بينما قال داميان بوي، كبير محللي الأسهم في بنك بارينجوي الاستثماري بأستراليا، يقول إن أسواق البنوك متوترة على المستوى العالمي.

يؤدي انهيار سيليكون فالي قد يسبب أزمة مالية أوسع داخل صناعة التكنولوجيا، حيث يعيد المقرضون والمستثمرون الآخرون تقييم تعرضهم للمشاريع المحفوفة بالمخاطر. ما قد يؤدي ذلك إلى تقلص توافر رأس المال للشركات الناشئة وتباطؤ الابتكار والنمو الاقتصادي.

التداعيات تصل إلى التوظيف أيضًا، فقطاع التكنولوجيا أصبح محركًا رئيسيًا للنمو والتوظيف في العديد من المناطق. إذا واجهت صناعة التكنولوجيا انكماشًا، فقد يكون لذلك آثار مضاعفة بجميع أنحاء الاقتصاد الأوسع، بما في ذلك في مجالات مثل العقارات والتصنيع وتجارة التجزئة.

فاريبورز موشيريان، الأستاذ في جامعة نيو ساوث ويلز ومدير معهد التمويل العالمي، لا يعتقد أن النظام المصرفي الأمريكي على وشك الانهيار. لكنه أشار إلى أزمة الرهن العقاري بأمريكا فحينها شعر الناس في بدايتها أيضًا أنه تم احتوائها. وقد أدى ذلك إلى اندلاع الأزمة المالية العالمية.

هل تتأثر الشركات والبنوك المصرية بالأزمة؟

أكد البنك المركزي عدم وجود أية تداعيات سلبية على القطاع المصرفي المصري من الأوضاع المالية التي يتعرض لها بنك “سيليكون فالي” الأمريكي. لكن ذلك لا يمنع تعرض قائمة من الشركات التكنولوجية والناشئة من التعرض لتأثيرات كبيرة جراء انهيار أحد أكبر زعماء رأس المال المخاطر.

بحسب “المركزي”، فإن البنوك المصرية لا تمتلك أية ودائع أو توظيفات أو معاملات مالية لدى “سيليكون فالي”. لكن قرابة 50 شركة مصرية لديها بالفعل تعاملات بالفعل مع البنك الأمريكي، وينتظرون مصيره معلقين بأحبال إمكانية دخول مستثمر رئيسي للإنقاذ.

تتعلق آمال الشركات الناشئة بإمكانية حدوث صفقة إنقاذ عن طريق الاستحواذ على البنك كبديل للتصفية التي ستجبر الشركات الناشئة للانتظار فترات طويلة لكي تسترد أموالها. خاصة بعد تأكيد الملياردير إيلون ماسك، صاحب شركتي “تويتر” و”تسلا”، إنه “منفتح على فكرة شراء البنك المتعثر”.

اقرأ أيضًا: لماذا تفشل الشركات الناشئة في مصر؟

وأعلنت شركة “فوري” لتكنولوجيا المدفوعات بمصر، التي تأسست عام 2008، عدم ارتباطها بأي علاقة عمل، أو أي من شركاتها التابعة لها، مع بنك “سيليكون فالي”، أو أي بنك آخر في الولايات المتحدة الأمريكية. بينما شهد قطاع البنوك في البورصة تراجعًا جماعيًا بقيادة بنك فيصل الإسلامي “مُقوم بالجنيه المصري” بنسبة 3.24%، وفيصل “مُقوم بالدولار” بنسبة 2.26%.

الخبير الاقتصادي، هاني جنينة، يقول إن تأثر الأسواق الناشئة و منها مصر سيعتمد علي سرعة تحرك الحكومة الأمريكية لاحتواء الموقف واستعادة الأسواق و البنوك توازنها، مضيفًا أن انهيار “سيليكون فالي” جاء في ساعات قليلة هو ما يعرف بالـ classic bank run بسبب عاملين أولهما تركز الأصول في سندات حكومية طويلة الأجل ما عرض البنك لما يعرف باسم مخاطر سعر الفائدة.

أوضح أن قيمة محفظة السندات انخفضت نتيجة رفع الفائدة بقوة خلال 2022، واضطر البنك الي بيع جزء من هذه السندات بخسارة حتي يمول تخارج بعض المودعين. ما آثار مخاوف الباقي من وجود أزمة سيولة. خاصة مع إعلان البنك نيته زيادة راس المال عن طريق طرح أسهم.

أما السبب الثاني فيتمثل في تركز جزء كبير من الودائع في صورة “تحت الطلب ” لشركات التكنولوجيا الناشئة والتي كانت في أمس الحاجة لسيولة نتيجة صعوبة الحصول على تمويل من مصادر اخري في ظل سياسة نقدية متشددة. ولذا تم سحب جزء كبير من هذه الودائع خلال العام. ما يعني أن أزمة السيولة تحولت لأزمة ملاءة مالية.