فشلت الحكومة المصرية خلال الأسبوع الماضي، في طرحيّن من الأذون والسندات التي تُعالج بها عجز الموازنة العامة للعام الجاري 2022/ 2023. ذلك بعدما رفض المستثمرون شراء سندات حكومية، كان طرحها البنك المركزي نيابة عن وزارة المالية، حيث لم يتم بيع سوى 1.09 مليون جنيه فقط من إجمالي سندات مطروحة بقيمة 3 مليار جنيه، بعائد 21.7%، بحسب بيان البنك المركزي.

كما رفض المستثمرون شراء أذون خزانة لمدد 182 و364 يومًا؛ إلا بقيمة 9.7 مليار جنيه من إجمالي 76.5 مليار جنيه عرضها البنك المركزي بعائد يبلغ 23.2%، بحسب بيان البنك المركزي.

أذون الخزانة هي أحد أنواع السندات الحكومية، وثيقة إثبات للدين وضمان لحقوق الدائن، تصدرها الحكومة لجمع الأموال من أجل دعم الإنفاق الحكومي وسداد الالتزامات، وهي ديون قصيرة الأجل لا يزيد أجل استحقاقها عن عام واحد. ويبيعها البنك المركزي المصري نيابة عن وزارة المالية ويتم تداولها بين البنوك والمؤسسات المالية، والتي تعدّ اللاعب الرئيسي في سوق أدوات الدين.

سبب رفض المستثمرين

يعود رفض المستثمرين إلى طلبهم سعر فائدة على السندات، والأذون يصل إلى قرابة 28% بدلًا من 21% أو 23% التي عرضتها وزارة المالية، بحسب وكالة بلومبرج. وذلك بأعلى من سعر الفائدة على الإيداع والإقراض الذي أقره البنك المركزي نهاية مارس/ آذار الماضي عند 18.25% و19.25% بنحو 9.75% 8.75%.

وقد تأثر الطلب على أدوات الدين المصري من السندات، والأذون المقّومة بالجنيه بفعل مخاوف المستثمرين من إجراء تخفيض جديد للجنيه، بحسب بلومبرج.

وواصل سعر صرف الجنيه في العقود الآجلة غير القابلة للتسليم لأجل 12 شهرًا انخفاضه حتى بلغ مستوى 41 جنيهًا أمام الدولار للمرة الأولى تاريخيا.

زيادة عجز الموازنة العامة

يقول الدكتور صلاح فهمي: أستاذ الاقتصاد بجامعة الأزهر ورئيس وحدة الأبحاث العلمية بالمركز الدولي للاستشارات الاقتصادية، إن أي زيادة في أسعار الفائدة على السندات، والأذون ستؤدي لزيادة خدمة الدين من الأقساط والفوائد وبالتالي زيادة العجز في الموازنة العامة للدولة.

ويُضيف: في حديثه لـ”مصر 360″، أن سداد فوائد وأقساط الدين يتم من خلال الضرائب التي تُمثل أكثر من 75% من إيرادات الموازنة العامة، وبالتالي يمكن اعتبار السندات والأذون “ضرائب مؤجلة”، لكن تختلف فقط في الفائدة الموضوعة عليها.

ويُتابع فهمي، أن احتياجات مصر من التمويل الخارجي زادت خلال السنوات الأخيرة، لتصل إلى ما بين 20 إلى 30 مليار دولار سنويًا، ما تسبب في زيادة عجز الحساب الجاري، والذي أدى إلى زيادة الاعتماد على الاقتراض سواء من الداخل أو الخارج لسد عجز الموازنة وسد احتياجات البلاد.

ويبلغ الدين الخارجي الآن حوالي 49% من الناتج المحلي الإجمالي، وفقا لتقديرات البنك الأمريكي جولدمان ساكس، ارتفاعًا من 17% في عام 2016. وإجمالا، جعل هذا الاختلال الخارجي مصر “معرضة بشدة لاختلال محتمل في قدرتها على الاقتراض من الخارج”.

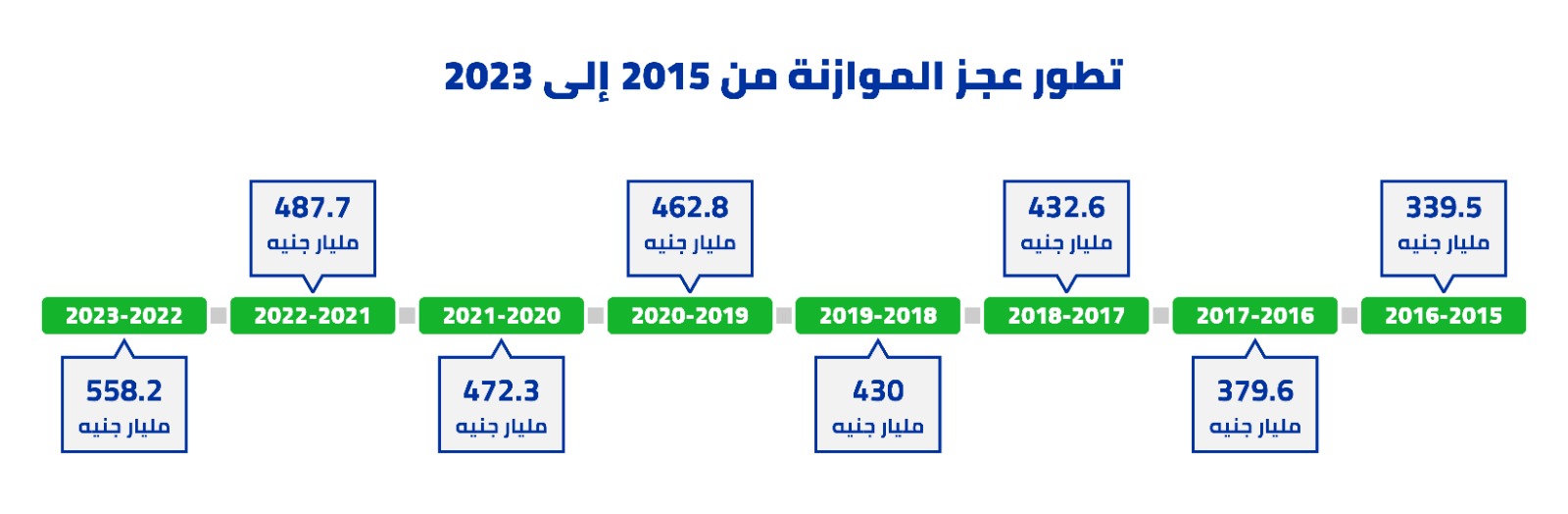

ويُوضح فهمي: أن العجز في الموازنة العامة دومًا يجبر الحكومة على إصدار السندات، والأذون لسد احتياجاتها المالية. وتُقدر الفجوة بين الإيرادات والمصروفات بنحو 558 مليار جنيه في موازنة العام المالي الجاري 2022/ 2023، بحسب الموازنة العامة للدولة.

ومنذ عام 2015/ 2016 ارتفع عجز الموازنة العامة بنسبة 64.6%، بعدما ارتفع من 339.5 مليار جنيه إلى 558 مليار جنيه في عام 2022/ 2023.

زيادة المخاطر على الاقتراض

وفق صلاح فهمي أستاذ الاقتصاد، فإن زيادة العبء على الموازنة العامة جراء سداد الفوائد وأقساط الديون سيُشكل عبئًا، وبالتالي سيؤدي ذلك إلى زيادة مخاطر الاقتراض سواء داخليًا أو خارجيًا.

يُضيف: أن مخاطر الاقتراض ستؤدي إلى زيادة أسعار الفائدة، إضافة إلى عدم ثبات سعر قيمة الجنيه في سوق الصرف، إذ تُشير بيانات البنوك، والمؤسسات الدولية إلى أن سعر صرف الجنيه أقل من قيمته الفعلية بنسب 13% إلى 16%.

ويُوضح أستاذ الاقتصاد: أن مخاطر الاقتراض تتمثل في عدم قدرة الحكومة على سداد مبلغ القرض من السند أو الأذن أو التأخر في السداد، وبالتالي سيؤدي ذلك إلى احتمال خسارة المقرّض جزء من أمواله، وبالتالي سيطلب ضمانات من الحكومة، وقد يُشكل كل هذا عبئا إضافيًا على الحكومة.

وكل ذلك سيؤدي لزيادة الدين الداخلي “المحلي”،المصري وبالتالي سيُشكل عبئا على الأجيال الحالية والأجيال القادمة، بحسب أستاذ الاقتصاد.

وارتفع الدين المحلي من 2.11 تريليون جنيه عام 2015/ 2016 إلى 4.7 تريليون جنيه في عام 2020 بنسبة زيادة 122.7%، بحسب بيانات البنك المركزي. ومنذ عام 2020 لم تُوضح الحكومة ولا البنك المركزي حجم الدين المحلي.

حجم زيادة سندات الخزانة العامة

يُوضح تقرير البنك المركزي السنوي الصادر عام 2020، زيادة قيمة السندات على الخزانة العامة بنسبة تزيد عن 99% بين أعوام 2015 إلى 2020، حيث زادت من 1.12 تريليون جنيه إلى 2.23 تريليون جنيه.

ويُقسم التقرير السندات على الخزانة العامة إلى سندات الخزانة العامة لدى البنك المركزي، والسندات الصادرة بالدولار الأمريكي لصالح البنوك التجارية “البنك الأهلي– بنك مصر”، والسندات المطروحة في الخارج بالدولار أو اليورو، وسندات صادرة على الخزانة المصرية، والسندات الدولية “الطرح الخاص لصالح البنك المركزي”، وسندات الإسكان.

وقد زادت قيمة السندات على الخزانة العامة، لدى البنك المركزي من 240 مليار جنيه عام 2015 إلى 616 مليار جنيه عام 2020 بحسب تقرير البنك المركزي. فيما زادت السندات الصادرة بالدولار الأمريكي، لصالح بنكي الأهلي ومصر من 22.5 مليار جنيه عام 2015 إلى 45.7 مليون جنيه.

كما يوضح التقرير: زيادة قيمة الأذون الصادرة على الخزانة العامة من 596 مليار جنيه عام 2015 إلى 1.76 تريليون جنيه عام 2020، بنسبة ارتفاع 196%.

ويحذر الدكتور صلاح فهمي، أستاذ الاقتصاد بجامعة الأزهر، من طباعة المزيد من فئات النقود لسد الاحتياجات في حال عدم توصل الحكومة إلى حل للاستدانة من خلال الأذون والسندات التي يطلب مستثمروها رفع أسعار فائدتها إلى 28%.

ويقول: إن الحكومة هي أكبر مقترض من البنوك التجارية وبالتالي فإن زيادة أسعار الفائدة على الأذون والسندات لن يؤدي إلا لزيادة العجز في الموازنة العامة، وترحيله من عام إلى آخر، بدون حل نهائي.

ويختم حديثه: بأنه يجب على الحكومة التوقف على الاقتراض الداخلي والخارجي، وإفساح المجال أمام القطاع الخاص، والتخلي عن أغلب استثماراتها المنافسة للقطاع الخاص، وتسريع برنامج الخصخصة.